一、企业捐赠如何税前扣除?

为支持公益事业发展,国家相关部门出台了系列公益性捐赠支出税前扣除政策。按照扣除的幅度范围,税前扣除区分为“限额扣除”与“全额扣除”。其中,“限额扣除”的规定主要是:企业用于慈善活动、公益事业的捐赠支出,在年度利润总额12%以内的部分,准予在计算应纳税所得额时扣除;超过年度利润总额12%的部分,准予结转以后三年内在计算应纳税所得额时扣除。为了方便计算,现将公益性捐赠扣除额的计算及调整归纳为:

1、公益性捐赠扣除限额=年度利润总额×12%

2、实际公益性捐赠支出总额=营业外支出中列支的全部捐赠支出中属于公益性捐赠的部分

3、捐赠支出纳税调整额=实际公益性捐赠支出总额-公益性捐赠扣除限额+非公益性捐赠

如果捐赠人实际公益性捐赠额小于公益性捐赠扣除限额,税前应按实际公益性捐赠额扣除,公益性捐赠部分无须纳税调整,只需要调整非公益性捐赠部分;如果实际公益性捐赠额大于或等于公益性捐赠扣除限额时,税前按公益性捐赠扣除限额扣除,超出部分准予结转以后三年内在计算应纳税所得额时扣除。

举个例子:

某企业,2020年销售收入为2000万元,企业当期发生的成本支出1600万元,年度会计利润400万元。(假设该企业除捐赠外无其他涉税调整的事项)

如营业外支出列支通过基金会捐赠48万元,捐赠扣除限额和应纳所得税额计算如下:

1、利润总额:400万元

2、公益性捐赠额扣除限额:400×12%=48万元

3、实际公益性捐赠支出总额:48万

4、应纳税所得额:(400-48)×25%=352×25%万元【企业所得税为25%】

如营业外支出列支通过慈善会捐赠60万元:

1、利润总额:400万元

2、公益性捐赠额扣除限额:400×12%=48万元

3、实际公益性捐赠支出总额:60万元

4、捐赠支出超出部分:60-48=12万元,超出部分准予结转以后三年内在计算应纳税所得额时扣除。

注:以上仅为税前扣除中“限额扣除”的简易计算示例,实务中还有“全额扣除”的相关规定,且各企业实际缴税情况不同,计算可税前扣除金额请以企业实际税务扣缴情况为准。有关“全额扣除”的相关规定详见国家税务局相关政策公告。

二、个人捐赠如何税前扣除?

个人“限额扣除”的规定:个人通过中国境内的公益性社会组织、国家机关向教育、扶贫、济困等公益慈善事业的捐赠,捐赠额未超过纳税人申报的应纳税所得额30%的部分,可以以其应纳税所得额税前扣除。

举个例子:

小明这个月收入6500元(扣除五险一金后),累计应纳税所得额为1500元,他捐500元给公益组织,究竟可以免多少税?

答:小明月收入6500元,累计应纳税所得额为1500元,适用3%的所得税税率,因此本该缴纳45元的个人所得税,这个月他捐赠了500元,那么可以免税的额度为1500元的30%,也就是450元的额度可以抵扣,这样,只需要1050乘以3%,需要缴纳的税款为31.5元,实际优惠13.5元。

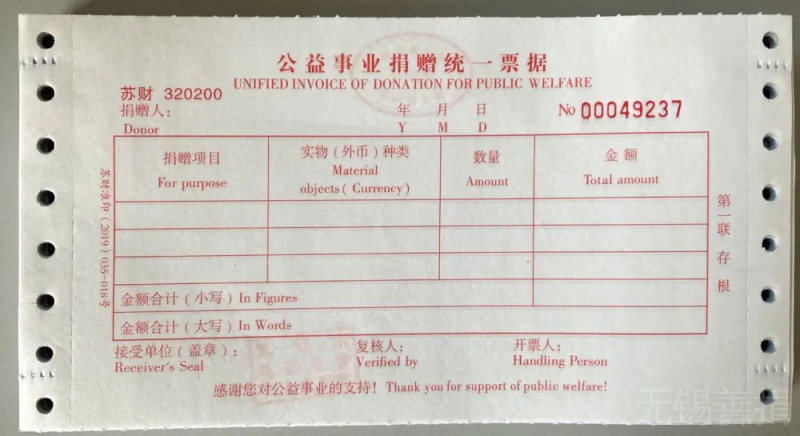

三、捐赠减税办理需要及时获取捐赠发票

1.企业或个人向外捐赠时,要及时取得捐赠票据。按照规定,捐赠人应凭财政部或省、自治区、直辖市财政部门监(印)制的公益事业捐赠票据进行税前扣除。

▲ 公益事业捐赠统一票据

2.个人发生公益捐赠时,不能及时取得捐赠票据的,可暂凭公益捐赠的银行支付凭证,进行税前扣除,并向扣缴义务人提供公益捐赠银行支付凭证复印件。个人应在捐赠之日起90日内,向扣缴义务人补充提供捐赠票据。如果未按规定提供捐赠票据的,扣缴义务人应在30日内向主管税务机关报告。

3.机关、企事业单位统一组织员工开展公益捐赠的,纳税人可以凭汇总开具的捐赠票据和员工明细单,进行相应扣除。

参考资料:

政策依据:《财政部 税务总局关于公益性捐赠支出企业所得税税前结转扣除有关政策的通知》(财税〔2018〕15 号)

《财政部 税务总局关于公益慈善事业捐赠个人所得税政策的公告》(财税〔2019〕99 号)

财政部 税务总局 民政部关于公益性捐赠税前扣除有关事项的公告》(财政部〔2020〕 27 号)

内容来源:

北京市李桓英医学基金会 (lhyyxjjh.com.cn),原标题:《公益捐赠是如何税前扣除,你知道吗?》

中国税务报,原标题:《公益性捐赠,这样做才能税前扣除!》

图片来源:pixabay.com